銀行理財“凈值化”進度浮出水面 部分大行轉型步伐緩慢

隨著銀行業中報季的落幕,理財產品整改轉型的最新進度浮出水面,去年已開業的11家理財子公司財務數據也首次得到披露。北京商報記者9月2日統計發現,部分國有大行凈值化步伐緩慢。但在疫情沖擊、新老產品過渡的復雜環境下,理財子公司盈利能力仍然強勁,多家銀行理財子公司實現盈利。在分析人士看來,資管新規過渡期獲延長,給整改工作贏得了時間窗口,但銀行理財產品仍面臨著收益率競爭力不足、投資者對凈值回撤風險理解不足等諸多“難關”。

大行凈值轉型步伐慢

資管新規發布后,銀行保本理財產品規模快速壓降,凈值型產品占比大幅增長。據北京商報記者不完全統計,在成立理財子公司的銀行中,已有多家銀行將保本理財產品余額清零。例如,興業銀行、杭州銀行雙雙于今年上半年內實現保本清零;交通銀行、郵儲銀行、青島銀行則在去年末已實現保本清零。

然而,在凈值化轉型方面,不同類型銀行已經出現分化,“船小好調頭”的中小銀行陣營中,已有多家銀行取得凈值化規模占比超六成的“戰績”,但相比之下,也有大型銀行凈值化規模占比不足三成。

在國有大行中,工商銀行未公布相關數據,剩余5家銀行中,交通銀行凈值型理財產品占比45.83%,其次為農業銀行,凈值占比達37.98%。此外,中國銀行披露其凈值型產品占比超1/3;而建設銀行本行口徑下的凈值化程度不足三成,占比僅達21.67%,若加上建信理財子公司產品余額,該行凈值型理財產品占比約為30%。

股份制銀行中,興業銀行含理財子公司數據的凈值型理財產品占比66.06%;平安銀行凈值型理財財產品占比60%;地方性中小銀行中,杭州銀行凈值型理財產品占比高達87.23%;渝農商行凈值型產品占比超65%;江蘇銀行凈值型產品占比60%;南京銀行凈值型理財產品占比為52.49%。

談及國有大行凈值化進度普遍慢于中小銀行的原因,麻袋研究院分析師蘇筱芮表示,存量規模方面,大行由于其市場地位靠前,老產品所涉存量規模較大,不如中小銀行“船小好調頭”;客戶分層方面,大行多面向傳統客群,尤其是中老年客戶,不像部分股份制銀行、城商行客戶偏年輕化,因此,國有大行普遍在凈值化轉型中的投資者教育上面臨著更多挑戰;獲客渠道方面,未“分家”時,理財產品多借助母行渠道獲客推廣,而凈值化轉型、理財子公司獨立后,大行需要面臨更為市場化的競爭。

11家理財子公司實現盈利

銀行業績中報的披露也讓理財子公司的業務情況浮出水面,多方數據顯示,理財子公司運營逐漸步入正軌,銀行理財產品管理人移交與新產品發行工作也正在進行時,從規模上來看,目前工銀理財、招銀理財產品規模已破萬億元。

業績方面,據北京商報記者不完全統計,已披露上半年經營業績的11家理財子公司今年上半年度全部實現盈利。其中,招銀理財今年上半年實現凈利潤15億元,一枝獨秀;緊隨其后的農銀理財上半年實現凈利潤4.77億元,差距較為明顯。不過有業內人士分析認為,銀行理財子公司的業績統計口徑可能存在差異,據該人士猜測,有的理財子公司業績可能統計的是與母行資管部分潤后的結果。

此外,在去年底、今年初開業的中郵理財、興銀理財、杭銀理財、寧銀理財也紛紛實現盈利,其中,中郵理財今年上半年實現凈利潤3.09億元;興銀理財上半年實現凈利潤1.03億元。而于2019年6月率先開業的建信理財、工銀理財今年上半年分別實現凈利潤1.31億元、2.56億元。

對于多家理財子公司均在開業不到一年內實現盈利,金融監管研究院副院長周毅欽表示,理財子公司的整體營收和支出結構和基金管理公司非常相似,營收以管理費為主要來源,支出以人員薪酬為主要構成。因此,決定理財子公司是否盈利的關鍵點就在于管理產品規模和員工收入之間的平衡。

根據周毅欽測算,理財子公司在管理的產品規模達到600億元左右時,即可實現盈虧平衡,目前披露上半年盈利數據的理財子公司管理產品規模均在千億級別以上,遠超盈虧平衡點,實現盈利早在預期之內。但他指出,當前理財子公司的凈利潤其實低于之前預期,這與理財子公司剛剛起步,為了吸引客戶,在管理費上作出一定讓步有關。同時,從公募基金的發展趨勢來看,近年來費率處于不斷下降趨勢,長期來看,理財子公司的費率也會走下降通道。

還需培養“硬核功夫”

盡管多家銀行理財子公司已宣告盈利,但分析人士指出,隨著資管新規落實,打破剛兌、凈值化時代即將到來,理財子公司還面臨著銀行客戶群體風險偏好較保守、對凈值波動理解不足,以及如何提高理財產品市場競爭力等諸多“難關”。

當前理財子公司新發產品仍以固收類為主,在混合類產品中增配權益類資產成為許多理財子公司提高產品投資回報、提升市場競爭力的選擇。例如招銀理財首席權益投資官范華此前就曾表示,招銀理財花費了很大力氣招兵買馬,發展除了傳統固收優勢以外的投資能力,組建了權益投資團隊。

增配權益類資產也意味著銀行理財產品的凈值波動風險將有所上升。事實上,銀行理財產品已經在數月前經歷過一輪凈值回撤的考驗。今年5、6月,債市經歷調整,多家銀行理財子公司產品均出現不同程度的凈值回撤。例如,工銀理財多款產品凈值跌破1,招銀理財部分理財產品年化收益率跌為負數。“這是資管新規發布后,凈值型理財產品面臨的新情況。”招商銀行在中報中表示。

蘇筱芮表示,打破剛兌后,銀行理財產品在市場競爭中保留的是代銷渠道、品牌聲譽等“軟實力”,想要提升其市場競爭力,應當培養“硬核功夫”,在用戶體驗、投研產品、科技賦能等方面加大投入。因此,理財子公司應當充分利用延長的過渡期,圍繞“硬核功夫”苦心修煉,通過激勵機制引入適應市場化競爭的行業人才,鍛造出“來之能戰,戰之能勝”的專業隊伍,打造符合監管需求、具有市場競爭力的“硬核產品”。

相關閱讀

-

大師之境 至衡致美 —— 波摩 X 阿...

2022年3月14日,波摩艾雷島單一麥芽蘇格蘭威士忌(Bowmore® Is... -

科技賦能共享辦公,創富港打造智慧辦公空間

隨著共享經濟的發展,相對于傳統辦公室租金大幅上漲、企業租賃成本... -

太古可口可樂中國內地2021表現強勁和向...

2022年3月10日,太古股份有限公司公布2021年度業績,太古可口可樂20... -

燕園人合集團為女性職員舉辦2022“三八...

陽春三月,春意盎然。在第112個三八國際勞動婦女節來臨之際,為進一... -

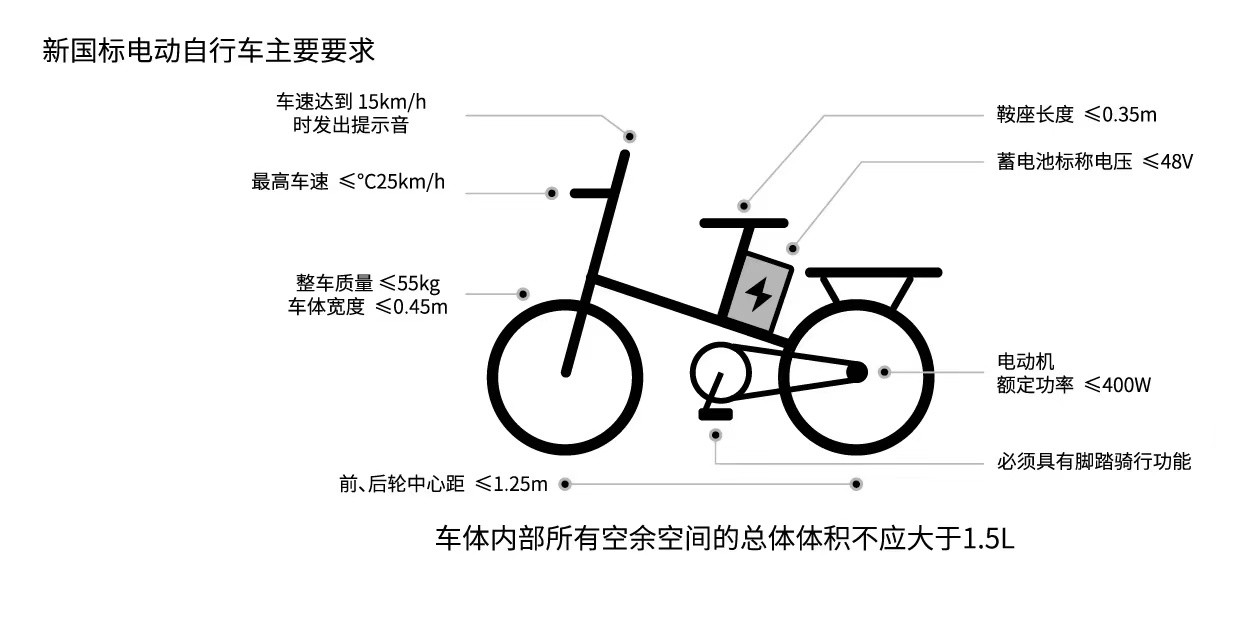

新國標推動電動車行業升級!猛犸出行“...

由于兩輪電動車使用人數逐年遞增,國家為保障電動車的安全使用,遏... -

勤哲excel服務器在物流企業信息化技術上...

物流信息化,可以說是當下非常熱門的名詞。其實物流信息化最重要的...

- 對老公的17種親密稱呼微信名(對老公的17種2022-11-25

- 世界快訊:實拍澳門游戲機(spam)2022-11-25

- 魔獸真三秘籍(魔獸真三改建)2022-11-25

- 美的空調標志(美的空調標志)2022-11-25

- 如何培養學生的空間思維能力(如何培養學生2022-11-25

- 十滴水洗澡的功效(十滴水打一字)2022-11-25

- 焦點快播:“外國人講安徽故事·合肥站”宣2022-11-25

- 2022黃山旅游節推出14項主題活動2022-11-25

- 世界微速訊:以群眾口碑檢驗富裕江西幸福江2022-11-25

- 內雙畫眼妝選擇什么樣的眼影?內雙眼妝怎么2022-11-25

- 眼影選購需要注意哪些方面?眼影是不是越貴2022-11-25

- 深邃歐式眼妝教程 歐美上挑眼線怎么畫?-2022-11-25

- 環球觀熱點:中分劉海怎么打理好看?哪些中2022-11-25

- 適合中分發型的臉型有哪些?2022年短發發型2022-11-25

- 全球今熱點:中分發型有哪些優勢?方形臉適2022-11-25

- 中分短發發型有哪些?你更喜歡哪一款?|全2022-11-25

- 中分適合什么臉型?劉海中分怎么處理?2022-11-25

- 劉海分開合不上怎么恢復?去理發店可以嗎?2022-11-25

- 【世界新要聞】圓臉臉型特點是什么?圓臉適2022-11-25

- 不想中分怎么變回來?哪些臉型留中分發型不2022-11-25

- 環球熱推薦:中分劉海留煩了想換發型怎么辦2022-11-25

- 熱點聚焦:劉海中分怎么解決?劉海剪厚了怎2022-11-25

- 如何讓頭發快速生長?剛染完頭發第二天就洗2022-11-25

- 男士中分適合燙大卷還是小卷?男生燙發發型2022-11-25

- 自然卷應該使用什么樣的護發產品?自然卷該2022-11-25

- 月餅分著吃寓意好嗎?為什么說月餅吃多了也2022-11-25

- 月餅能煎著吃嗎?月餅的吃法有哪些?|環球2022-11-25

- 中秋節該怎么送禮?中秋節后天氣會轉涼嗎?2022-11-25

- 月餅烤完很硬怎么回事?月餅的好壞主要看什2022-11-25

- 十八數藏引入新投資方,深度布局產業化2022-11-25